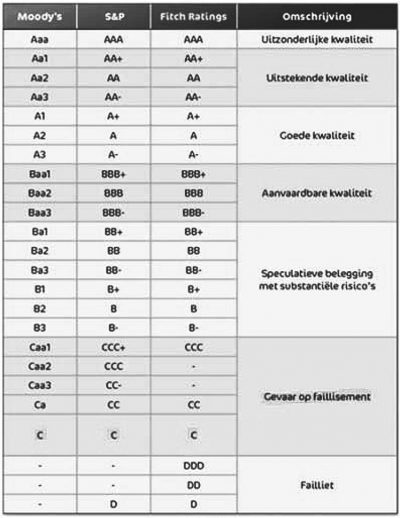

Geheel in de lijn der verwachting, heeft de Amerikaanse kredietbeoordelaar Fitch op 26 oktober 2020, de Long-Term Foreign-Currency (LT-FC) Issuer Default Rating (IDR) verwachting van Suriname, verder naar beneden bijgesteld. Met Long-Term Foreign-Currency (LT-FC) Issuer Default Rating (IDR), wordt het vermogen van Suriname om op langere termijn aan zijn vreemde valuta verplichtingen te kunnen voldoen bedoeld en hoe ver het land van een faillietverklaring verwijderd is. Suriname is namelijk niet meer in staat om zelf zijn schulden in vreemde valuta af te lossen. Een verdere verlaging van een CC kredietwaardering naar een C kredietwaardering, is hierdoor een feit. Een C rating is de laagste waardering voordat een land default – of officieel failliet – wordt verklaard.

Met deze kredietverlaging is volgens de visie van Fitch, het proces van wanbetaling begonnen. Suriname krijgt een uitstel van 30 dagen om de couponrente van circa 25 miljoen USD alsnog te betalen. Als de couponrentebetaling tijdens deze uitstelperiode niet zou worden betaald, zal de staat Suriname als Restricted Default (RD) (beperkt wanbetaler) en de 550 miljoen USD obligatie als Default (D) (wanbetaler) worden aangemerkt. De Surinaamse Wet op de Staatsschuld, legt de minister van Financiën ook een wettelijke verplichting op om binnen twee maanden na een overschrijding van het overheidsschuldplafond (95% van het bbp), een schuldverminderings- en beheersplan in te dienen. De schuld van de centrale overheid (CG) van Suriname blijft hoog (geraamd op 137% van het bbp in december 2020, zonder enige overeenkomst met crediteuren), en het overheidstekort is structureel groot. Al deze factoren spelen ook een rol om tot verlaging van onze kredietwaardigheid over te gaan.

Tekorten aan vreemde valuta blijven reëel voor de Surinaamse economie en in oktober 2020, hield de hogere zwarte markt SRD-USD koers nog onverminderd aan ten opzichte van de officiële CBvS wisselkoers. Volgens Fitch zal de recente devaluatie op 22 september, die de waarde van de Surinaamse dollar ten opzichte van de Amerikaanse dollar heeft gehalveerd, de externe onevenwichtigheden (prijspeil en concurrentievermogen) gedeeltelijk verlichten. De financieringsmogelijkheden van de Surinaamse overheid zijn echter zeer zwak door de beperkte toegang tot multilaterale en buitenlandse markten. Driekwart van de overheidsschuld luidt in vreemde valuta (inclusief USD 313 miljoen binnenlandse verplichtingen in vreemde valuta), waardoor de houdbaarheid van de schuld kwetsbaar is voor devaluatie van de Surinaamse dollar.

De herstructureringsplannen van de regering van Suriname zijn vooralsnog niet bekendgemaakt. De schuld van de centrale overheid bedroeg in juli USD 3.125 miljoen (3.1 miljard USD), gewaardeerd tegen de wisselkoersen van eind september. Hiervan was USD 2.042 miljoen (65%) buitenlandse schuld, USD 313 miljoen (10%) werd uitgegeven in vreemde valuta op de binnenlandse markt en het equivalent van USD 770 miljoen (25%) in Surinaamse dollars op de binnenlandse markt. De buitenlandse schuld omvat een marktschuld van 835 miljoen USD (27% van het totaal), bilaterale verplichtingen van 556 miljoen USD (18% van het totaal), waarvan de schuld aan China 304 miljoen USD vertegenwoordigt (10% van het totaal), en verplichtingen aan diverse andere schuldeisers ongeveer 651 miljoen USD (21% van het totaal) vertegenwoordigt.

De regering heeft na deze downgrade van Fitch direct bekendgemaakt, dat er een team van vijftien economen is samengesteld om de gang naar het Internationaal Monetair Fonds (IMF) voor schuldhulpverlening in te zetten. Suriname zal zich dus net als Argentinië, Mexico en Venezuela in het verleden, officieel failliet laten verklaren en dat is geen schande. De herstructurering van onze economie en de vele leningen zullen onder de voorwaarden van de IMF, nu dus eindelijk gaan plaatsvinden. Het aantrekken van Lazard is dus weer een onverstandige keuze van de regering gebleken en zal de staat Suriname weer onnodig veel geld kosten. Voor de Surinaamse samenleving worden het in elk geval spannende tijden, omdat niemand weet wat voor gevolgen de voorwaarden van het IMF op de samenleving zullen hebben. Het ziet erin elk geval niet rooskleuring uit.

Peter M. Wolff