FORSE RENTEVERHOGING OP IL-LINKED SECURITIES DREIGT

De staat Suriname plaatste twee obligatieleningen, in 2016 USD 550 miljoen en in 2019 USD 125 miljoen. Suriname kon daarna niet aan zijn betalingsverplichtingen voldoen en verzocht de obligatiehouders om herstructurering van de schuld. Deze herstructurering is eind 2023 gerealiseerd. De oude obligaties zijn geruild tegen een nieuwe obligatie en een instrument dat gekoppeld is aan royalty’s uit olieopbrengsten, een oil-linked security. De rente op het laatste instrument is 9%. De Wet Spaar- en Stabilisatiefonds 2017 staat evenwel niet toe dat een deel van de royalty’s aan obligatiehouders wordt betaald. Deze wet moet volgens de afspraken met schuldeisers daarom vóór eind 2024 worden aangepast. Wanneer dat niet tijdig gebeurt, wordt de rente verhoogd naar 13%.

De staat Suriname plaatste via Oppenheimer & Co twee obligatieleningen, in 2016 een lening van USD 550 miljoen met een rente van 9,5% en een looptijd tot in 2026, en in 2019 een lening van USD 125 miljoen met een rente van 9,875% en een looptijd tot in 2023. De rente over de laatste lening was gebaseerd op de toezegging van de toenmalige minister van Financiën dat royalty’s uit goudwinning als zekerheid voor de obligatiehouders op een speciale bankrekening zouden worden gestort. Deze royalty’s had hij evenwel al gecedeerd aan de Centrale Bank van Suriname ter dekking van de vordering op de staat. Door deze blunder werd de rente op de obligatie volgens de leenvoorwaarden verhoogd met 3 procentpunt tot 12,875%.

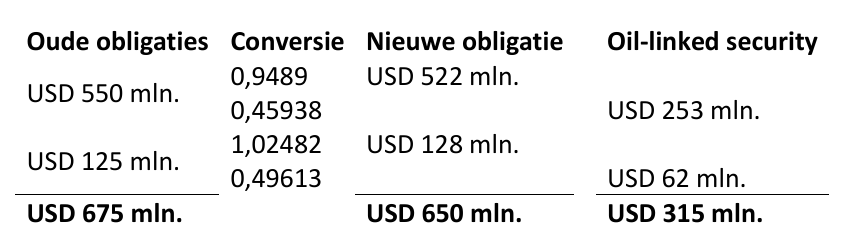

Bij de herstructurering werden de oude obligaties, voor de restschuld en opgelopen rente, omgeruild voor nieuwe obligaties. Daarbij werden ruilverhoudingen afgesproken, waaruit de zogenoemde haircut, de reductie van de schuld, kan worden afgeleid. De gegevens van de ruil zijn in de volgende tabel weergegeven. Daarbij is geabstraheerd van USD 10 miljoen expense reimbursement bonds, ter dekking van de kosten van het comité van obligatiehouders.

De restschuld over de oude obligaties was volgens nieuwsberichten, inclusief achterstallige rente, opgelopen tot USD 912 miljoen. De nieuwe obligatie heeft een nominale waarde van USD 650 miljoen. Door deze twee bedragen met elkaar te vergelijken, stelde men vast dat de haircut 29% was, een percentage waarmee de regering goede sier maakte. Daarbij vergat men gemakshalve dat de oil-linked security een nominale waarde heeft van 315 miljoen. Wanneer deze geheel te gelde wordt gemaakt is er geen sprake van een haircut van 29% maar een waardetoename van 6%. De uitkomst hiervan is afhankelijk van de toekomstige royalty’s over olieopbrengsten uit aardolieconcessie blok 58 voor de kust van Suriname.

Wat zijn de precieze voorwaarden van de nieuwe obligatielening en de oil-linked security? De nieuwe obligaties hebben een looptijd tot en met 15 juli 2033. De rente bedraagt 7,95% per jaar, betaalbaar per halfjaar op 15 januari en 15 juli. Tot en met 15 januari 2026 wordt daarvan slechts 4,95% rente in cash betaald. Het restant wordt opgeteld bij de hoofdsom. Daarmee heeft de regering een mogelijk liquiditeitsprobleem naar een volgende regeerperiode verschoven. Na 15 januari 2026 wordt de rente weer geheel in cash betaald. Op de eerste rentebetaling per 15 januari 2024 is USD 395.000 in mindering gebracht ter dekking van juridische kosten. De aflossing van de lening vindt plaats in 14 halfjaarlijkse termijnen met ingang van 15 januari 2027. Ook hiermee heeft de regering een mogelijk liquiditeitsprobleem naar een volgende regeerperiode verschoven. De termijnen van aflossing bedragen 1/14e deel van de uitstaande schuld op 15 januari 2027. De staat kan desgewenst onder voorwaarden vervroegd aflossen.

Op de oil-linked security zal worden betaald met royalty’s van oliewinning uit blok 58 voor de kust van Suriname, vanaf de eerste productie tot het einde van de looptijd, 31 december 2050. De oil-linked security heeft dus een veel langere looptijd dan de oude en de nieuwe obligaties. De eerste USD 100 miljoen aan royalty’s gaat evenwel naar de staat Suriname. Daarna is 30% van de royalty’s beschikbaar voor de obligatiehouders. Het nominale bedrag van de oil-linked security is USD 315 miljoen. De rente bedraagt 9% per jaar. De rentedragende restschuld over de oil-linked security bestaat uit de oorspronkelijke hoofdsom plus aangegroeide rente onder aftrek van gedane betalingen. De betalingen aan de houders van de oil-linked security zijn gemaximeerd op 2½ keer de initiële hoofdsom van USD 315 miljoen, dus USD 787 miljoen, een zeer aanzienlijk bedrag. De staat kan de oil-linked security zonder boete vervroegd aflossen.

De Wet Spaar- en Stabilisatiefonds 2017 is destijds aangenomen om de opbrengsten uit mijnbouw te stabiliseren, een alternatieve stroom aan inkomsten voor de overheid te genereren en door besparingen inkomsten te genereren voor toekomstige generaties. De wet staat evenwel niet toe dat een deel van de royalty’s aan obligatiehouders wordt betaald. De wet moet daarom volgens de afspraken met schuldeisers worden aangepast, zodat de overeengekomen betalingen aan de houders van de oil-linked security wel kunnen plaatsvinden. Als stok achter de deur hebben de schuldeisers als voorwaarde gesteld dat de Wet Spaar- en Obligatiefonds voor eind 2024 wordt aangepast aan de voorwaarden van de herstructurering. Wanneer dat niet tijdig gebeurt, wordt de rente over de oil-linked security met maar liefst 4% verhoogd naar 13%.

Destijds is afgesproken dat de wet vóór het einde van 2024 zou worden behandeld en aangenomen door De Nationale Assemblée. Eind oktober verschenen berichten in de Surinaamse media over het wetsontwerp Spaar- en Stabilisatiefonds 2024. Dat zou volgens deskundigen die kennis hadden genomen van de tekst, een slecht wetsontwerp zijn dat terug moet naar de tekentafel. Er wordt vooral kritiek geleverd op de versoepeling van de restricties in de oude wet, waardoor de regering al te gemakkelijk middelen uit de royalty’s buiten het Spaar- en Stabilisatiefonds kan houden. De behandeling van het wetsontwerp zal dus nog enige tijd in beslag nemen.

Ik hoop dat alle betrokkenen zich realiseren dat de herziene Wet Spaar- en Stabilisatiefonds vóór eind 2024 door De Nationale Assemblée moet zijn behandeld en zijn aangenomen. Alle verloven van betrokken bewindspersonen en parlementariërs voor de maand december moeten worden ingetrokken. Anders gaat de rente op de oil-linked security van 9% naar 13% en wordt blok 58 voor de houders van de oil-linked security naast een aardolieconcessie ook een goudmijn.

Hans Moison